コラム

「中国のバブル崩壊が引き起こす、日本の不動産の値崩れがすぐそこに!」

バブル崩壊から約30年。

バブルの崩壊によって大幅に下落した不動産価格は、アベノミクスの大胆な金融政策が功を奏したこともあり、2019年には首都圏の新築マンションの平均価格がバブル期の水準まで戻りました。

首都圏を除く地域の不動産価格は依然バブル期の水準を下回っていますが、2021年になってからは低迷していた株価もバブル崩壊後の最高値を更新しており、景気回復からさらなる不動産価格上昇が期待されています。

しかし、ここにきて中国経済がバブル崩壊を迎えており、その影響を受けて日本の不動産の値崩れも迫っているといわれています。中国のバブル崩壊が引き起こす日本の不動産市場への影響を解説します。

1. 日本の不動産の値崩れはすぐそこに迫っている

「金融緩和+人口増加」の支えによって発展したバブル期は、全国的に不動産価格が上昇しました。しかし、昨今は少子化で人口が減少しているため、一部の主要都市を除くと不動産の需要はそこまで高くありません。

そのため、首都圏といった主要地域では不動産価格がバブル期の水準に戻っていますが、需要の低い地域は回復傾向にあるものの、依然として低迷しているのが現状です。

不動産価格は需要と供給のバランス、景気の両方の影響を受けるため、人口回復がほぼ期待できない現状を踏まえると、トリガーが発動すれば大きく下落してもおかしくはありません。

中国のバブル崩壊がトリガーとなる可能性が高いため、不動産の売却を検討している人は中国経済の動向が注目されています。

過去に日本で不動産価格が下落した要因を詳しく説明していきます。

日本の不動産の値崩れ

日本の不動産価格の値崩れは過去に2度発生しています。1回目はバブル崩壊、2回目はリーマンショックです。

実際にどのような要因で上記の値崩れが発生したのでしょうか?

バブル崩壊

1980年代前半、日米では貿易摩擦が生じていました。日本は円安により輸出産業が成長したことで大幅な貿易黒字、米国は自国製品の売上が低下したことで景気が悪化していました。

そこで、景気悪化を改善するために締結されたのが「プラザ合意」です。この合意によって円安から円高に転換し、日本の景気が一気に悪化しました。

この円高による景気後退を打開するための対策として打ち出されたのが、日本銀行による公定歩合の引き下げです。

公定歩合の引き下げによって金利が下がったことで融資を受けやすくなったため、企業は設備投資や向上拡大のための土地投資を積極的に行うことで業績を拡大させました。

この土地投資により土地の価格が上昇したため、お金を借りて土地を購入するという財テクが注目を集めるようになりました。

その結果、個人も土地購入に参戦し、さらには株式を購入したことから、不動産価格と株価の両方が上昇した…これがバブル景気です。

しかし、バブル景気は長く続きませんでした。バブル崩壊の引き上げとなったのは政府や日本銀行の土地購入に対する引き締め、土地所有者に税金を課す地価税法(1991年・平成3年)の施行です。

これによって土地と株式が一気に市場に放出されたため、不動産価格と株価は大暴落しました。

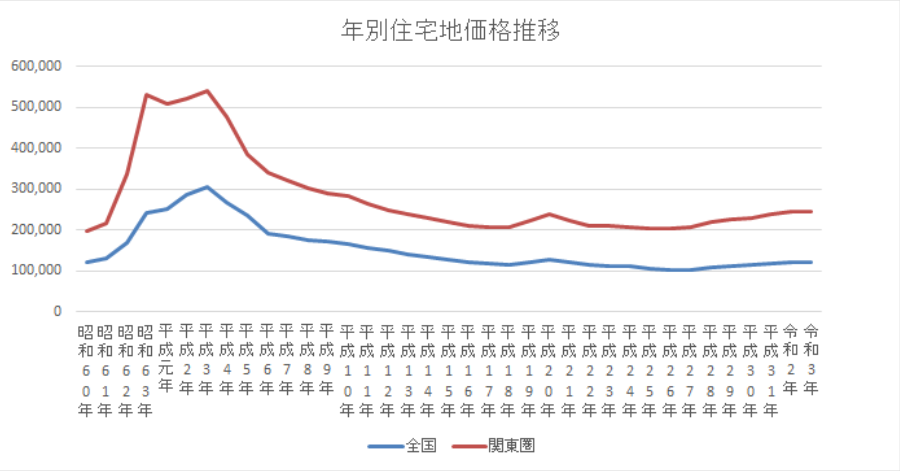

日本国内で発生した急激な景気後退だったため、下記グラフを見てもその影響が甚大であったことが分かります。

リーマンショック

バブル崩壊から2005年(平成17年)まで地価下落が続きましたが、2006年(平成18年)から地価は少しずつ回復に転じました。

しかし、今度は2008年(平成20年)にリーマンショックの影響を受けて再度下落。

リーマンショックとは、米国大手投資会社のリーマン・ブラザーズが経営破綻したことを発端とする世界的な経済危機です。 リーマン・ブラザーズが経営破綻した背景には、2000年代の好景気に乗じた住宅ブームに関連する過度の融資(サブプライムローン)が挙げられます。

サブプライムローンとは、返済能力が低い人でも利用できる、ローンを組んで一定期間が経過すると金利が上昇する、家を手放せば返済義務がなくなるという特殊な契約条件です。

米国の不動産価格は年々上昇していたため、サブプライムローンを契約する人が数多くいましたが、需要と供給のバランスが崩れたことによって住宅バブルが崩壊。

不動産を手放すことによりローンの返済義務を免れる人が増えた結果、不良債権を抱えたリーマン・ブラザーズは、経営を建て直すことができず経営破綻に至りました。

日本国内の問題ではなかったため、リーマンショックが日本の地価に与えた影響は、バブル崩壊ほど甚大ではありませんでした。

影響が甚大ではなかったとしても、株価・地価が低迷したことから、バブル崩壊から20年間のことを「失われた20年」と呼ぶ人も多いです。

回復傾向にある株価・地価を再び脅かしているのが中国の恒大問題です。

中国の恒大問題

恒大が公表した報告書によると、負債総額は1兆9,665元(約33.8兆円)※とされています。

※2021年6月30日時点

負債総額の1兆9,665元は、中国の名目国内総生産(GDP)の約2%に相当するほどの金額です。

報告書では、恒大が以下のような多くの有利子負債を抱えていることが分かりました。

【総額8,355億元(14.2兆円)】

・国内ノンバンク向け:3,676億元(44.0%)

・国内銀行向け:2,159億元(25.8%)

・海外債券:1,852億元(22.2%)

・国内債券:496億元(5.9%)

経営破綻した場合の影響は計り知れず、第2のリーマンショック到来といわれています。

不動産規制強化で問題は中国不動産市場全体に拡大

恒大が経営破綻に陥りかけている背景は、日本のバブル崩壊に似ています。

恒大は借入金を利用して事業を拡大させてきましたが、事態を重く見た中国政府が資金調達に対して2020年8月に以下の基準(制限)を設けました。

1. 物件前売りで得る資金を除く資金負債比率が70%以下

2. 自己資本に対する負債比率が100%以下

3. 短期債務を上回る現金保有(現金÷短期債務>1)

3つ達成=緑:年間の有利子負債の増加額15%以内

2つ達成=黄:年間の有利子負債の増加額10%以内

1つ達成=オレンジ:年間の有利子負債の増加額5%以内

未達=赤:年間の有利子負債の増加を認めない

※恒大は赤に該当

中国の不動産市場は、借入金で開発・販売に取り組み、売却代金で返済するというビジネスモデルが広く採用されており、借入金で事業規模を拡大させてきた中国不動産市場は大打撃を受けました。

また、2020年12月31日には銀行の不動産関連融資に対しても規制を発動しました。

銀行の資産規模に応じて5グループに分類し、総融資残高に占める住宅ローンや不動産企業への融資残高の上限比率を各グループに設定。

上限比率は最大32.5%、最小7.5%に設定されており、融資審査が以前と比べて厳しくなったことで、消費者が不動産を買い控えるようになりました。

中国の不動産関連企業は不動産の販売活動で苦境に立たされており、特に恒大は経営破綻に向かって一歩ずつ近づいているのが現状です。

2. 本格的な中国バブル崩壊はこれから始まる

ニュースやインターネットでは、恒大問題が注目されていますが、恒大に限った話ではありません。

中国の不動産市場全体の問題で、市場全体が機能しなくなった場合、不動産業界の仕組み上、企業に融資を行っている金融機関や企業などが資金を回収できなくなります。雪崩式に他の業界にも影響が及ぶことによって、中国経済が大きく傾くことが懸念されています。

問題は中国経済だけではありません。中国と付き合いの深い国々は中国バブル崩壊の影響を受ける、債券を保有している海外の企業も影響を受けるので甚大な被害が予想されます。

中国政府がこの問題にどのように対応するのか今後の動向が注目されていますが、中国バブル崩壊のリスクが年々高まっていることに違いはありません。

不動産売却を検討している人は、本格的な中国バブル崩壊でトリガーとなり不動産価格が下がる前に売却できるように準備を進めておきましょう。

3. まとめ

バブル崩壊からリーマンショックまで不動産価格の低迷が続いていましたが、アベノミクスの大規模金融緩和が功を奏して少しずつ地価が回復傾向にあります。

しかし、過去に二度大きな不動産価格のを下落させる要因となったバブル崩壊、リーマンショックに引けを取らないほどの事態がすぐそこまで迫ってきているということを忘れてはなりません。

現在の中国が歩んでいるのは、日本のバブル崩壊、リーマンショックと同じ道のりです。中国政府が対応を誤った場合、経営破綻による影響が世界中に広がり、日本も例外ではありません。

実際にバブルが崩壊すると不動産価格の値崩れが生じる可能性が高いですが、いつ崩壊するかは誰も分かりません。

いつ崩壊してもすぐ対応できるように備えておく必要がありますが、速やかに対応するには専門家のサポートが不可欠です。

不動産売却を検討している人は、取引実績が豊富なオメガエステートに是非お任せください。

当該コラム記事へのお問い合わせ・ご意見・ご感想・今後取り上げて欲しいテーマなど、問い合わせフォームよりお気軽にお寄せください。